Quien más y quien menos es consciente de la necesidad de ahorrar y generar un dinero para el futuro o para cubrir cualquier imprevisto. Sin embargo, lo que no todos tienen tan claro es si están realizando el esfuerzo adecuado. Dicho de otra forma, si ahorran todo lo que pueden o deben. Te ayudamos a hacer este cálculo.

Toda estrategia financiera comienza por un mismo punto: el ahorro. Todo el mundo ha ahorrado alguna vez en su vida, para irse de viaje, comprarse un coche, un ordenador… En estos casos es fácil saber si estamos ahorrando al ritmo adecuado. A fin de cuenta conocemos exactamente la cantidad a ahorrar y dependerá ya del plazo que nos marquemos. Si queremos ese Mac de 900 euros en seis meses, tendremos que ahorrar 150 euros al mes. ¿Y si queremos alcanzar la libertad financiera? ¿O disfrutar de una plácida jubilación? El cálculo se complica bastante en ambos casos ¿Cuánto dinero me hará falta? ¿Estoy ahorrando ya lo que debo?

Lo primero que debemos saber es que no existe una medida universal para el ahorro, pero sí unos niveles aceptados por la mayoría de expertos. A través de esta calculadora del ahorro puedes averiguar con tan sólo cuatro preguntas si tu nivel de ahorro es el adecuado y lo cerca o lejos que estás de tu libertad financiera.

En términos generales se recomienda ahorrar por lo menos un 10% de nuestros ingresos, aunque todo porcentaje que exceda esa cifra es bienvenido. Así, hoy en día existen infinidad de modelos de gastos que nos dicen cuánto deberíamos ahorrar, destinar a vivienda e incluso cuánto es financieramente responsable gastarnos en ocio. Estos son dos de los más conocidos:

- El modelo 25/50/25, según el cual un 50% de los ingresos pueden destinarse a las necesidades básicas, un 25% para ocio y el resto para el ahorro.

- El modelo 30/40/30 que recude al 40% el gasto básico y amplía hasta un 30% las otras dos partidas.

Al final los porcentajes pueden llegar a oscilar hasta en diez puntos y lo importante seguirá siendo que el ahorro esté presente y sea el adecuado a nuestros objetivos. No hay que perder de vista que hacemos sacrificios ahorrando para lograr unas metas que pueden ser tener un determinado nivel de vida al jubilarnos o, algo más cercano, alcanzar la libertad financiera, entendida como la capacidad para mantener nuestro estilo de vida aún si nos quedásemos sin ingresos vía trabajo. En este último caso lo que estamos ‘comprando’ con nuestro dinero es seguridad y tranquilidad.

Los estadounidenses estiman que es razonable contar con un fondo de emergencia de por lo menos seis meses de gastos fijos, pero al final el montante concreto dependerá de nuevo de los objetivos que nos marquemos y del nivel de seguridad que necesitemos ¿Un año de libertad financiera? ¿Dos? ¿Tres? ¿Todavía más? En función de esa meta y del tiempo en el que queramos conseguirla determinaremos si estamos o no ahorrando todo lo que debemos.

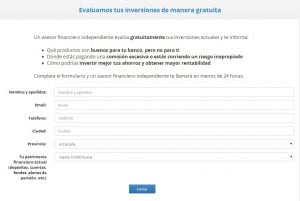

En el fondo no es tan diferente al ejemplo del Mac, sólo que cifras mucho mayores. Precisamente por eso, en estos casos no basta con ahorrar, sino que también debemos poner nuestro dinero a trabajar y sacar rentabilidad por él. En otras palabras, invertir. Muchas personas ya lo hacen pero no de la forma adecuada. A través de este calculador podrás saber tu nota como inversor y qué hacer para mejorarla.

Y si no tienes suficiente, siempre puedes dejarnos un mensaje y estaremos encantados de ayudarte.

Imagen – Shutterstock