La mayoría de las familias españoles, tienen contratado algún producto de inversión, ya que el ahorro se ha convertido en un objetivo muy común. La variedad de los productos de inversión, destinados al ahorro, es muy variada y además de las diferencias en sus características, también las tienen en lo que a fiscalidad se refiere. Desde el 1 de abril de 2014, está abierto el plazo de entrega de la declaración de la renta 2013. Como sabemos, una de las partidas más importantes a la hora de hacer la declaración, son los productos de inversión y la rentabilidad que hemos obtenido. Dependiendo del tipo de producto, existe una u otra fiscalidad. A continuación nombraremos algunos de los productos fiscales más contratados por los declarantes y cómo tributan en el IRPF.

Depósitos bancarios

Como sabemos, la rentabilidad de los depósitos está prácticamente por los suelos, en comparación con otros años. Una rentabilidad del 2% TAE , para un corto-medio plazo es difícil de encontrar (pero no imposible). Los depósitos consisten en el préstamo de dinero al banco por parte del cliente durante un plazo concreto, y por ello se obtiene una rentabilidad durante o al final del plazo. Es esa rentabilidad obtenida la que tributa en el IRPF.

La fiscalidad que afecta a los depósitos es bastante sencilla, ya que sólo afecta a los beneficios obtenidos de ellos, y está divido en tramos.

- hasta 6.000 euros, las ganancias tributarían al 21%

- entre 6.000 y 24.000 euros, el tipo subiría al 25%

- a partir de 24.000 euros, la tributación será del 27%

Independientemente de estos tramos, las propias entidades bancarias aplican una retención a cuenta del 19%, para así tributar solo por el importe que supere una ganancia de 6.000 euros.

Fondos de inversión

Los fondos de inversión, tributan más o menos de la misma forma que los depósitos, solo que tributan sólamente cuando se produce el reembolso de todo aquello que constituya el fondo, y se tributa lógicamente por las plusvalías/minusvalías, es decir por el total recibido menos el total invertido. Esto significa que el dinero que se vaya acumulando al fondo de inversión no tributará hasta que se reembolse.

En caso de ganancia patrimonial, la fiscalidad de los fondos de inversión supone tributar a un 21% por los primeros 6.000 euros, a un 25% entre los 6.000 y 24.000 euros, y a un 27% a partir de los 24.000 euros, sin tener en cuenta el tiempo desde que contratamos el fondo. En caso de pérdida patrimonial habrá que pagar impuestos y se podrán compensar con las ganancias patrimoniales en el IRPF, ya que estas se integran en la renta del ahorro y se compensan entre sí.

Fiscalidad del plan de pensiones

Como ya sabemos los planes de pensiones se incluyen dentro de los rendimientos de trabajo. La fiscalidad que tienen es muy distinta a las de otros productos financieros, a pesar de ser también uno de ellos. Los planes de pensiones tributarán en el IRPF al 50% , bajando a un 40% en caso de haberse contratado antes de 2007*. A la hora de aportaciones al plan de pensiones, es deducible además, la menor de los casos siguientes:

- 30% de la suma de los rendimientos netos del trabajo y de actividades económicas. Si el contribuyente es mayor de 50 años, se prodrá deducir hasta el 50%.

- 10.000 € anuales. Si el contribuyente es mayor de 50 años la cuantía anterior se eleva a 12.500 €.

Por otro lado, en caso de no realizar aportaciones y obtener el dinero, la cosa cambia. Hay tres formas de poder recuperar el dinero:

- como capital, todo a la vez

- como renta periódica

- forma mixta, es decir capital y renta

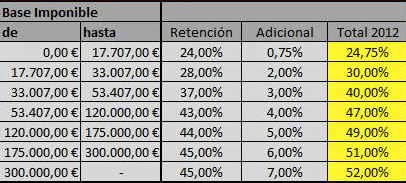

*Como hemos dicho, este dinero del plan de pensiones se integrará en las rentas del trabajo. Y la reducción será del 50%, reduciendo al 40% si se contrató antes de 2007. El dinero tributado en forma de renta se hará en su totalidad, y lo hará de la siguiente forma:

Fiscalidad de acciones

Para el ejercicio anterior, es decir Renta 2012, la fiscalidad de las acciones se calcula con las ganancias o pérdidas que se hayan obtenido al vender esas acciones o en el reembolso. En principio, la fiscalidad es similar a a los tramos de los fondos de inversión o de los depósitos bancarios, pero con algunos cambios.

Para las inversiones en acciones que han durado >1 año, se aplicará la norma general, es decir que la plusvalía se integrará en la base del ahorro y tributará en función de los tramos ya citados. La particularidad de las acciones es que permiten compensar ganancias con pérdidas de ejercicios anteriores.

Por otro lado, las ganancias obtenidas < 1 año, no tributarán según los tramos de IRPF anteriores, sino para los del rescate del plan de pensiones en forma de capital. Los dividendos obtenidos por la inversión en acciones o fondos de inversión también están sujetos al pago de impuestos, pero están exentos de tributar hasta 1.500 euros.

Los porcentajes de tributación varían de unas comunidades autónomas a otras.